Une forte probabilité de récession aux États-Unis edit

L’inflation américaine ayant atteint 7,9% en février 2022, la Réserve fédérale a décidé lors de sa réunion de mars d’augmenter ses taux de 0,25 point. Le dernier résumé des projections économiques (2022) du Federal open market committee (FOMC), publié lors de la même réunion, prévoit que les taux d’intérêt atteindront 1,9 % à la fin de 2022. En réaction, la plausibilité d’un atterrissage en douceur de la banque centrale sans faire entrer l’économie américaine en récession a fait l’objet de nombreuses discussions.

Le président de la Fed, Jerome Powell, a déclaré aux législateurs, début mars, qu’il pensait qu’un atterrissage en douceur était « plus probable que non ». Les prévisions de mars du FOMC, ainsi que le consensus qui émerge de l’enquête de la Réserve fédérale de Philadelphie sur les prévisionnistes professionnels, confirment cette affirmation : dans les deux cas, l’inflation retombe en dessous de 3% en 2023 et le chômage reste inférieur à 4%.

Pour examiner la plausibilité des prévisions de la Fed, nous examinons ici des données trimestrielles remontant aux années 1950 et calculons la probabilité que l’économie entre en récession dans les 12 et 24 prochains mois, en fonction de mesures alternatives de l’inflation et du chômage. Notre analyse est motivée par le fait que les conditions de surchauffe, comme un faible taux de chômage et une forte inflation, sont généralement suivies de récessions à court terme. Par exemple, Fatas (2021) montre que l’économie américaine n’a jamais connu de périodes significatives de chômage faible et stable comme celles que prévoit le FOMC.

Notre principale conclusion est qu’étant donné l’inflation actuelle, de près de 8%, et le chômage qui reste inférieur à 4%, les données historiques suggèrent une probabilité très importante de récession au cours des 12 à 24 prochains mois.

Les données historiques suggèrent une forte probabilité de récession

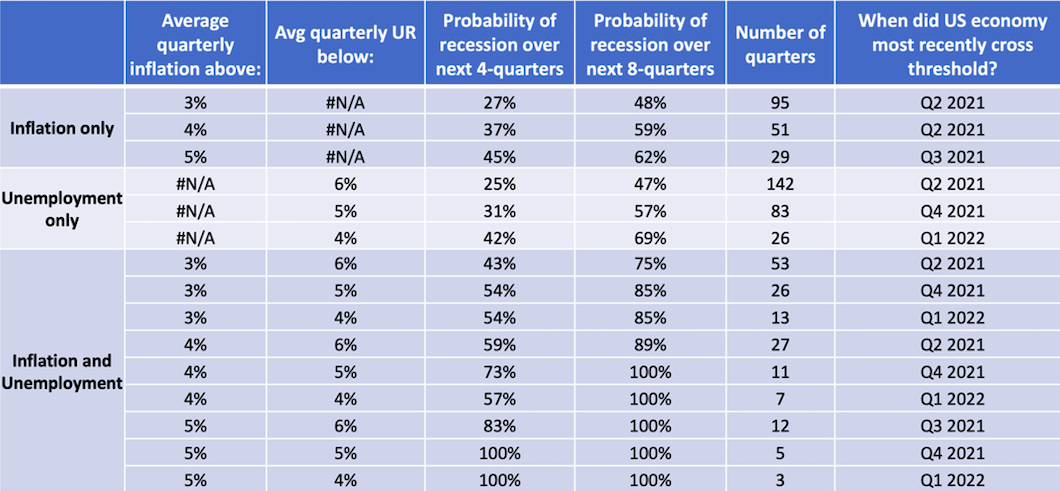

Le tableau 1 montre la probabilité historique d’une récession au cours de l’année et des deux années suivantes, en fonction des mesures contemporaines de l’inflation (mesurée par l’indice des prix à la consommation,IPC) et du taux de chômage. Les résultats indiquent qu’un taux de chômage plus faible et une inflation plus élevée augmentent significativement la probabilité d’une récession ultérieure. Historiquement, lorsque l’inflation trimestrielle moyenne dépasse 5%, la probabilité d’une récession au cours des deux années suivantes est supérieure à 60 %, et lorsque le taux de chômage tombe en dessous de 4%, la probabilité d’une récession au cours des deux années suivantes approche 70%.

Depuis 1955, il n’y a jamais eu de trimestre avec une inflation moyenne supérieure à 4% et un taux de chômage inférieur à 5% qui n’ait été suivi d’une récession dans les deux années suivantes.

Tableau 1. Probabilité historique d’une récession conditionnée par différents niveaux d’inflation (IPC) et de chômage, en utilisant les données de 1955 à 2019

Les résultats ci-dessus ne reflètent pas notre choix d’utiliser l’IPC plutôt que d’autres mesures de l’inflation, ni d’utiliser le taux de chômage plutôt que d’autres mesures des tensions sur le marché du travail. Au contraire, la mesure de la tension sur le marché du travail à l’aide du taux de vacance d’emploi, que nous avons préconisée dans nos travaux antérieurs (Domash et Summers 2022), suggère une probabilité encore plus élevée de récession au cours des 12 et 24 prochains mois. De même, l’utilisation de l’inflation « Core PCE » ou de l’inflation des salaires plutôt que de l’IPC aboutit aux mêmes conclusions.

Certains pourraient faire valoir que les données historiques présentées dans ces tableaux surestiment la probabilité de récession, étant donné qu’on a observé au cours des deux dernières décennies une tendance à une plus grande stabilité du cycle économique. Motivés par cette préoccupation, et afin d’utiliser au maximum les informations disponibles, nous utilisons un modèle probit pour prédire la probabilité d’une future récession en fonction des conditions économiques actuelles et en contrôlant une tendance temporelle.

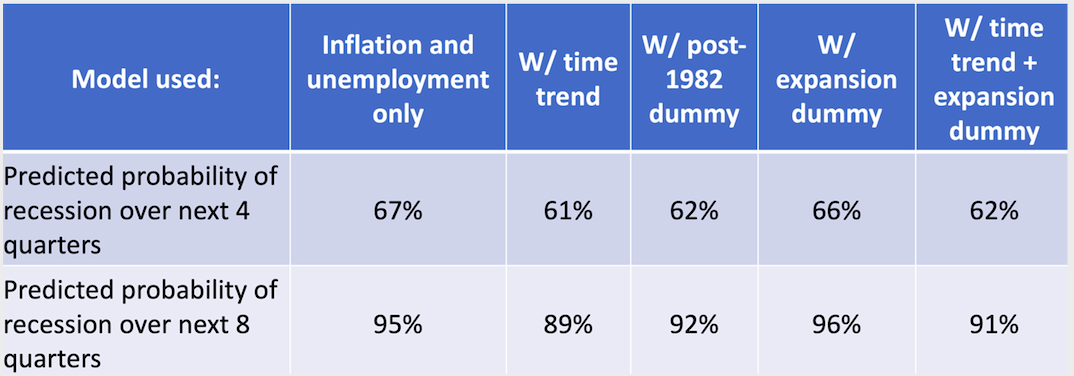

Le tableau 2 présente les résultats de nos modèles probit, montrant les probabilités d’une récession au cours des 12 et 24 prochains mois pour cinq spécifications différentes du modèle. Dans notre modèle de base, nous utilisons une moyenne de l’inflation sur quatre trimestres et un retard d’un trimestre du chômage comme principales variables explicatives. Pour tenir compte de la possibilité que les probabilités de récession aient diminué au fil du temps, nous avons également des spécifications qui incluent une tendance temporelle (colonne 2) et une variable muette pour les années postérieures à 1982 (colonne 3). Nous constatons dans nos régressions que la tendance à une plus grande stabilité du cycle économique n’apparaît pas de manière significative une fois que l’on contrôle les conditions économiques. Enfin, nous incluons une spécification avec une variable muette indiquant si l’économie se trouve à plus de six trimestres d’une expansion économique (colonne 4), et avec la tendance temporelle et la variable muette d’expansion (colonne 5).

Tableau 2. Probabilités prédites d’une récession au cours des 12 et 24 prochains mois

Ces résultats suggèrent une très forte probabilité de récession dans les années à venir, et ce à travers de nombreuses spécifications du modèle. De plus, ils ne reflètent pas notre choix d’utiliser l’IPC comme mesure de l’inflation ou le taux de chômage comme mesure de l’atonie. En utilisant l’inflation des salaires plutôt que de celle des prix à la consommation, on obtient une probabilité de récession encore plus forte, et en utilisant l’inflation des prix à la consommation de base on obtient des prédictions similaires. Remplacer le taux de chômage par le taux de vacance (qui, selon nous, est un meilleur indicateur de tension) donne également des prédictions plus élevées de la probabilité d’une récession au cours des prochaines années.

Dans l’ensemble, les preuves que nous présentons suggèrent qu’il est très difficile d’organiser un atterrissage en douceur dans une économie inflationniste à croissance rapide.

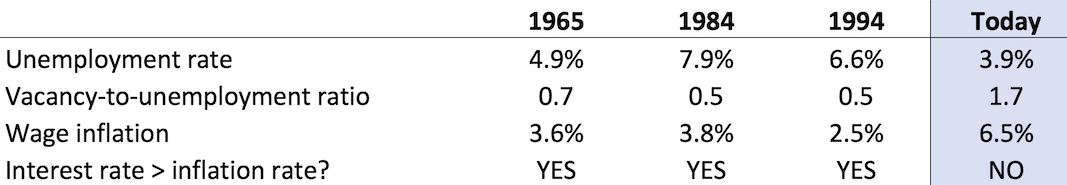

Les atterrissages en douceur n'ont aucun précédent historique aux États-Unis

Certains ont affirmé qu’il y avait des raisons d’être optimiste, car des atterrissages en douceur se sont produits plusieurs fois dans l’après-guerre, notamment en 1965, 1984 et 1994. Mais à chacune de ces périodes, l’inflation et les tensions sur le marché du travail n’avaient que peu de ressemblance avec le moment présent. Le tableau 3 résume les conditions du marché du travail pendant ces prétendus atterrissages en douceur.

Tableau 3. Conditions actuelles du marché du travail par rapport aux périodes antérieures

Note : Ce tableau utilise les moyennes trimestrielles à partir du premier trimestre du cycle de contraction de l’économie.

Au cours de ces trois épisodes, la Réserve fédérale opérait dans une économie où le taux de chômage était nettement supérieur à celui d’aujourd’hui, où le rapport entre les postes vacants et le chômage était nettement inférieur à celui d’aujourd’hui et où l’inflation des salaires était inférieure à 4%. Dans ces exemples, la Réserve fédérale a également augmenté les taux d’intérêt bien au-delà du taux d’inflation – contrairement à aujourd’hui – et elle a explicitement agi tôt pour empêcher l’inflation de s’emballer, plutôt que d’attendre que l’inflation soit déjà excessive. Ces périodes n’ont pas non plus été marquées par des chocs d’offre majeurs comme ceux que connaissent actuellement les États-Unis.

Avec une inflation proche de 8% et un taux de chômage inférieur à 4%, la Fed est aujourd’hui très en retard sur la courbe et elle doit maintenant rattraper son retard pour tenter de maîtriser la hausse des prix. Loin d’inciter à l’optimisme, l’expérience historique des États-Unis montre que l’accélération rapide de l’inflation entraîne toujours une augmentation substantielle de la marge de manœuvre économique. Notre conclusion fait écho à celle de Ha et al. (2022), qui affirment que le retour de l’inflation à l’objectif fixé nécessitera probablement une réponse politique beaucoup plus énergique que prévu actuellement. En outre, aucun des calculs effectués dans cette colonne ne tient compte des récents chocs d’offre liés à la guerre en Ukraine, qui ne feront qu’accroître encore la probabilité de récession. Il est donc peu probable que la Fed parvienne à un atterrissage en douceur de l’économie.

La version anglaise de ce texte a été publiée par notre partenaire VoxEU.

Did you enjoy this article?

Support Telos by making a donation.

(for which you can get a tax write-off)

Références

Domash, A and L Summers (2022), “How tight are US Labour Markets?”, VoxEU.org, 17 March.

Fatas, A (2021), “The short-lived high-pressure economy”, VoxEU.org, 27 Oct.

Federal Open Market Committee (2022), “FOMC summary of economic projections”, 16 March.

Federal Reserve Bank of Philadelphia (2022), “First quarter 2022 survey of professional forecasters”, Research Department, Federal Reserve Bank of Philadelphia. 11 February.

Ha, J, M A Kose, and F Ohnsorge (2022), “Today’s inflation and the Great Inflation of the 1970s: Similarities and differences”, VoxEU.org, 30 March.

Powell, J H (2022), “House hearing on monetary policy and the state of the economy”, National Cable Satellite Corporation, 2 March.